A Lei do Superendividamento (Lei nº 14.181/2021) nasce com o viés do fenômeno social e econômico do “superendividamento” e com a missão de aperfeiçoar a disciplina do crédito ao consumidor e dispor sobre a prevenção e o tratamento destes casos.

Como desdobramento legal destas medidas, sobrevieram alterações no Código de Defesa do Consumidor (CDC) e no Estatuto do Idoso.

Uma das medidas implementadas pela Lei 14.181/21, foi a possibilidade de repactuação de dívidas pela via judicial, podendo ocorrer a renegociação dos valores, a redução de juros e multas, o aumento do prazo de pagamento, entre outras possibilidades.

Trata-se de uma opção para os consumidores de boa-fé que estão com dificuldades financeiras e buscam um acordo com os credores para quitação das suas dívidas.

O que se pretende apresentar neste artigo é uma breve descrição deste instrumento.

Os Objetivos da Lei 14.181/2021 – Lei do Superendividamento

A Lei do Superendividamento tem como um dos seus objetivos fornecer mecanismos legais para auxiliar pessoas físicas em situação de endividamento excessivo, de forma a reestruturar suas dívidas de forma sustentável, protegendo-as de práticas abusivas e promovendo a educação financeira.

As inovações trazidas pela referida Lei, foram incluídas no Código de Defesa do Consumidor, com destaque aos artigos, 4º, inciso IX e 5º, inciso XI, visando a promoção da educação financeira como um dos seus pilares, conforme segue:

Art. 4º A Política Nacional das Relações de Consumo tem por objetivo o atendimento das necessidades dos consumidores, o respeito à sua dignidade, saúde e segurança, a proteção de seus interesses econômicos, a melhoria da sua qualidade de vida, bem como a transparência e harmonia das relações de consumo, atendidos os seguintes princípios:

IX – fomento de ações direcionadas à educação financeira e ambiental dos consumidores; (Incluído pela Lei nº 14.181, de 2021)

Art. 6º São direitos básicos do consumidor:

XI – a garantia de práticas de crédito responsável, de educação financeira e de prevenção e tratamento de situações de superendividamento, preservado o mínimo existencial, nos termos da regulamentação, por meio da revisão e da repactuação da dívida, entre outras medidas; (Incluído pela Lei nº 14.181, de 2021)

Assim, estabelece a obrigatoriedade dos credores oferecerem informações claras e acessíveis sobre o crédito, além de promoverem ações de educação financeira para os consumidores, cujo objetivo é conscientizar sobre a importância do planejamento financeiro, uso responsável do crédito e evitar situações de endividamento excessivo.

A Lei do Superendividamento pretende evitar práticas abusivas por parte dos credores, garantir a transparência nas relações de consumo, promover a renegociação das dívidas de forma equilibrada e possibilitar a redução dos juros e encargos incidentes sobre as dívidas.

Em resumo, os principais objetivos da Lei do Superendividamento são:

- Proteger os consumidores em situação de endividamento excessivo.

- Promover a reabilitação financeira dos superendividados.

- Prevenir o superendividamento por meio da educação financeira.

- Estabelecer mecanismos de negociação e solução de dívidas de forma justa.

- Evitar práticas abusivas por parte dos credores.

- Garantir a transparência nas relações de consumo.

- Reduzir juros e encargos incidentes sobre as dívidas.

Por tais razões, a educação financeira é uma das ferramentas essenciais para prevenir o superendividamento, conceito que será abordado no próximo tópico.

O conceito e a definição legislativa do Superendividamento

Com base nos estudos da Pesquisa Nacional de Endividamento e Inadimplência do Consumidor (Peic), em 2022, a proporção de famílias com dívidas a vencer ficou em 77,3%, sendo que as dívidas no cartão de crédito representam a maior fatia do endividamento, com 86,6% do total de famílias relatando este tipo de dívida. [1]

Em linhas gerais, o superendividamento é uma situação na qual um consumidor acumula dívidas de forma excessiva e não consegue mais honrar seus compromissos financeiros, comprometendo sua capacidade de pagamento e sua qualidade de vida.

No art. 54-A, § 1º do CDC, tem-se a definição legal: “§1º Entende-se por superendividamento a impossibilidade manifesta de o consumidor pessoa natural, de boa-fé, pagar a totalidade de suas dívidas de consumo, exigíveis e vincendas, sem comprometer seu mínimo existencial, nos termos da regulamentação”.

O descontrole das finanças pode ocorrer por diversos motivos, como desemprego, doenças, litígios conjugais, entre outros fatores. São situações que afetam a vida financeira e pessoal do consumidor de forma significativa, podendo levar a restrições de crédito, perda de bens e até mesmo problemas de saúde mental.

De acordo com a Lei nº 14.181/2021, as empresas também precisam se adequar a este cenário, revendo materiais de marketing e publicidade, redação de contratos (mais claros e objetivos), termos de adesão, regras de cartão de crédito e do crédito consignado, para o fim de ajustar condutas, diante das novas regras.

Posto isto, a prevenção do superendividamento envolve a adoção de práticas responsáveis de consumo, o planejamento financeiro, o uso consciente do crédito e a educação financeira.

Os Aspectos Legais da Ação de Repactuação de Dívidas

Diante das regras e princípios implementados pela Lei do Superendividamento e com o foco em dar maior proteção aos consumidores em vulnerabilidade, a exemplo dos idosos, a legislação dispõe de mecanismos para a busca judicial da repactuação das dívidas.

A conciliação é um dos mecanismos dispostos na Lei nº 14.181/21 e que foi incluído no CDC, em seu capítulo V.

O art. 104-A do CDC, determina que a requerimento do consumidor superendividado, o juiz poderá instaurar processo de repactuação de dívidas, com vistas à realização de audiência conciliatória, presidida por ele ou por conciliador credenciado no juízo, com a presença de todos os credores de dívidas.

Na prática, o consumidor deverá elaborar uma proposta de plano de pagamento com prazo máximo de 5 (cinco) anos, preservados o mínimo existencial, nos termos da regulamentação, e as garantias e as formas de pagamento originalmente pactuadas.[2]

Importante destacar que a Lei não abrange as dívidas oriundas de contratos de crédito com garantia real, de financiamentos imobiliários e de crédito rural, ou seja, não se aplica aos financiamentos de carros, imóveis, semoventes, com garantia, aval, fiança, etc.

Por sua vez, restando inexitosa a audiência de conciliação, o juiz irá instaurar o processo de Repactuação de Dívidas na forma da Lei. Oportunidade que os credores terão para apresentar as suas razões de negativa ao plano de pagamento oferecido pelo devedor.

Ainda, o juiz poderá nomear um administrador para apresentar um plano de pagamento compulsório (art. 104-B, §4º do CDC), que observará o valor principal e correção monetária que preservem o mínimo existencial, vinculando o consumidor ao pagamento pelo prazo máximo, 5 (cinco) anos, sendo que a primeira parcela será devida no prazo máximo de 180 (cento e oitenta) dias, contado de sua homologação judicial, e o restante do saldo será devido em parcelas mensais iguais e sucessivas.

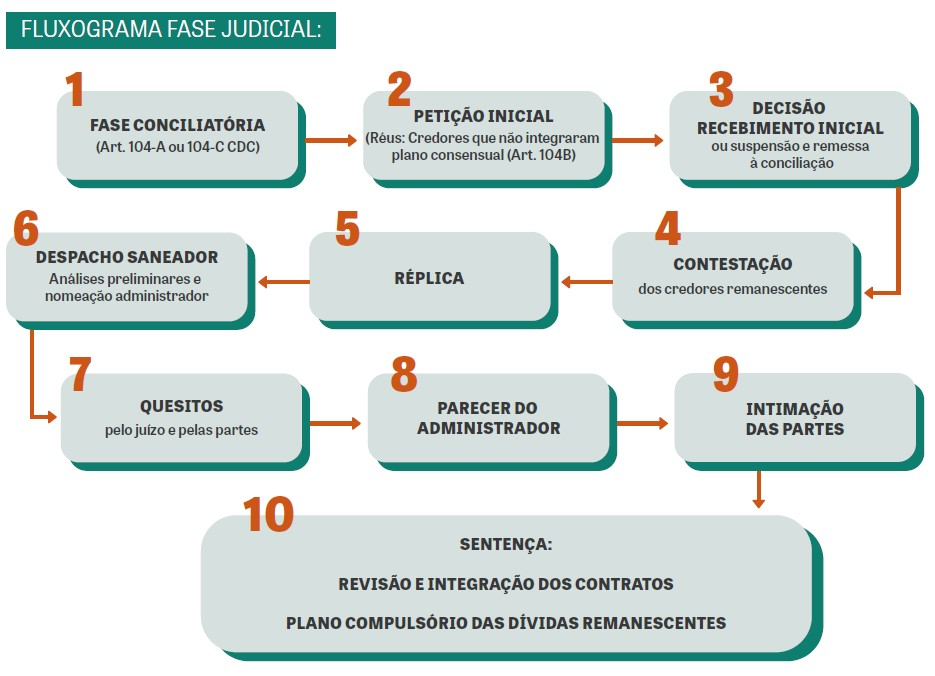

Segue um fluxograma da fase judicial da Ação de Repactuação de Dívidas, elaborado pelo Conselho Nacional de Justiça e que resume todo o procedimento:

Do exposto, a inovação legislativa da Lei do Superendividamento, apresenta esse instrumento judicial como forma de renegociação de boa-fé, do qual depende de ambas as partes para a resolução do conflito na melhor medida.

O princípio da dignidade da pessoa humana, expressamente previsto na Constituição Federal, em seu art. 1º, III, vincula todo o ordenamento jurídico à sua orientação e, no caso da Lei do Superendividamento, implica que o consumidor superendividado tenha garantido o acesso a mecanismos de assistência social e jurídica, visando sua recuperação financeira e preservação de sua dignidade.

Conclusão

A Lei do Superendividamento busca desenvolver formas de conciliação prévia entre as partes, visto que a consequência do endividamento não atinge apenas o indivíduo, é multidisciplinar, ao repercutir nas questões familiares, afeta os credores e seus negócios, bem como a economia do país.

Sobre a Ação de Repactuação de Dívida, pode-se dizer que se trata de uma Ação Revisional com aspectos mais amplos, visando preservar o mínimo existencial e apresentando garantias e formas de pagamento.

Importante destacar que as empresas precisam se ajustar à Lei do Superendividamento, no tocante às regras de oferta de crédito, impondo diretrizes para divulgação de informações, valores, encargos, prazos de operação, etc.

Da mesma forma, o credor necessita observar as formas adequadas de abordagem sobre as cobranças de dívidas, a fim de evitar-se a prática abusiva de sua conduta e se prevenir quanto a aplicação indesejada de multas administrativas ou o ajuizamento de demandas judiciais.

Portanto, seja pelo consumidor superendividado que precisa de orientação e auxílio sobre os procedimentos legais da repactuação da dívida, quanto pela empresa credora e sua atuação diante deste procedimento legal, sempre que surgirem dúvidas sobre este tema e a legislação vigente, consulte um advogado especializado para entender o seu caso e lhe propor as melhores e mais seguras soluções jurídicas.

Ficou com alguma dúvida? Consulte nossa equipe (clique em ‘fale conosco‘ ou converse conosco via WhatsApp).

Clique aqui e leia mais artigos escritos por nossa equipe.

GEOVANNI OLIVEIRA DE SOUZA. Advogado (OAB/PR nº. 59.955). Pós-graduando em Direito Empresarial pelo Centro Universitário UniFAVENI; Pós-graduado em Direito Ambiental pela Universidade Federal do Paraná e Graduado em Direito pelo Centro Universitário Autônomo do Brasil – UniBrasil.

Referências

[1] Disponível em: https://agenciabrasil.ebc.com.br/economia/noticia/2022-07/endividamento-das-familias-e-de-773-em-junho-aponta-cnc Acesso em 22 de agos. 2023.

[2] Art. 104-A – CDC. A requerimento do consumidor superendividado pessoa natural, o juiz poderá instaurar processo de repactuação de dívidas, com vistas à realização de audiência conciliatória, presidida por ele ou por conciliador credenciado no juízo, com a presença de todos os credores de dívidas previstas no art. 54-A deste Código, na qual o consumidor apresentará proposta de plano de pagamento com prazo máximo de 5 (cinco) anos, preservados o mínimo existencial, nos termos da regulamentação, e as garantias e as formas de pagamento originalmente pactuadas